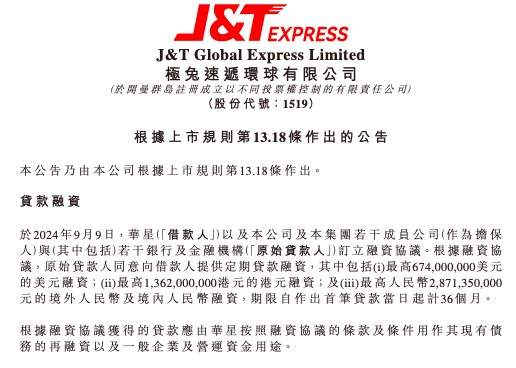

9月9日晚间,极兔速递(1519.HK)宣布获得定期贷款融资近90亿元,“金主”来自多国银行机构。

极兔速递发布的公告显示,极兔速递的全资附属公司华星集团、极兔速递以及极兔速递若干成员公司,与原始贷款人订立融资协议。其中华星集团是借款人,极兔速递以及极兔速递若干成员公司则是担保人。

根据融资协议,原始贷款人——若干银行和金融机构同意向借款人提供定期贷款融资。此番融资共包括三笔,即最高6.74亿美元融资(约合人民币48.04亿元),最高13.62亿港元融资(约合人民币12.45亿元),以及最高人民币28.7135亿元的境外人民币及境内人民币融资,期限是首笔贷款发出当日起计36个月。按照最新汇率测算,三笔融资合计超过89亿元人民币。

原始贷款人或涉及20家银行。据《南方都市报》援引的行业消息,该笔融资有20家银行参与,除了中资、港资、美资,还有欧资、东南亚等多元银行机构背景。不过对于这一信息,极兔速递向界面新闻表示,“以公告为准。”

极兔速递控股股东李杰在这次融资中的角色十分重要。上述融资协议规定,如果极兔速递李杰不再直接或间接行使或控制行使单一最大比例表决权,或者不再有权就本公司的运营、管理及财务政策发出指示,以及融资协议项下的绝大部分贷款人要求并发出不少于10个营业日的通知,那么融资协议项下可用的贷款额度将予立即取消,每笔可供进一步使用的融资也将予立即终止,所有贷款、应计利息及其他款项将立即到期应付。

李杰不仅是极兔速递的控股股东,也是该公司的创始人,同时也是其董事会主席兼CEO,持股55.29%。

在极兔速递发布的2024年中期业绩报告中,极兔速递对李杰的职位安排及话语权进行过详细解释,称根据企业管治手册第二部分守则条文第C.2.1条,主席与行政总裁的角色不应由一人同时兼任。而李杰兼任董事會主席及CEO的角色偏离该条文。

上述内容还提到,李杰在集团的业务运营及管理方面具有丰富经验。“董事会相信,由李杰兼任董事会主题及CEO有利于确保集团的领导贯彻一致,并有助更有效及高效地制定整体策略规划。”极兔速递在其中期财报中表示。

在李杰带领极兔冲刺全球市场的几年中,极兔获得了数笔融资,在上市之前便有三轮融资金额都超过10亿美金。这些资金帮助极兔在过去竞争激烈的市场环境中迅速抢得一席之地,也推动极兔于2023年10月成功赴港上市。

自此之后,原本急于拓展市场的极兔开始更加重视盈利质量,并于今年上半年经营利润由亏转盈,实现1.15亿美元的盈利,净利润由去年同期亏损6.67亿美元转为盈利0.31亿美元。

虽然已经成功上市并实现盈利,但极兔在全球三个主要市场的业务拓展,依旧需要大量资本支持。极兔速递在此次融资公告中表示,上述贷款主要用作华星集团现有债务的再融资以及一般企业营运资金用途。

而在去年10月份上市之际,极兔已经募集约35亿港元,主要用于拓宽物流网络,升级基础设施、强化分拣及仓储能力及容量、开拓新市场及扩大服务范围、研发及技术创新等。

今年5月份,易达资本与中东财团向极兔中东增资数千万美元,这笔资金将用于优化提升沙特阿拉伯网络,加强其国际版图,并升级中东本地化战略。

此外,根据极兔中期报告,其上半年的资本支出主要用于投资物业、厂房以及设备、无形资产。截至2024年6月30日为止的6个月,极兔的资本支出总额为1.65亿美元。

极兔成立于2015年,2021年正式进驻中国市场,在快递行业掀起一场“腥风血雨”。2014年上半年,极兔总营收达到48.62亿美元,同比增20.6%。期间,极兔共处理110.1亿个快递包裹,同比增长38.3%。

目前,借助全球电商发展的机遇,极兔已经将其业务版图拓展至印度尼西亚、越南、马来西亚、菲律宾、泰国、柬埔寨、新加坡、中国、沙特阿拉伯、阿联酋、墨西哥、巴西、埃及等13个国家。

其中,东南亚市场是极兔的“主心骨”,今年上半年为极兔贡献了15.2亿美元的营收和2.87亿美元的毛利;中国市场贡献的业务包裹量最大,上半年达到88.36亿件快递包裹,营收为29.98亿美元;同期,极兔在新市场处理的包裹为1.36亿件,毛利率从去年同期的-17.7%提升达到12%。

还没有评论,来说两句吧...