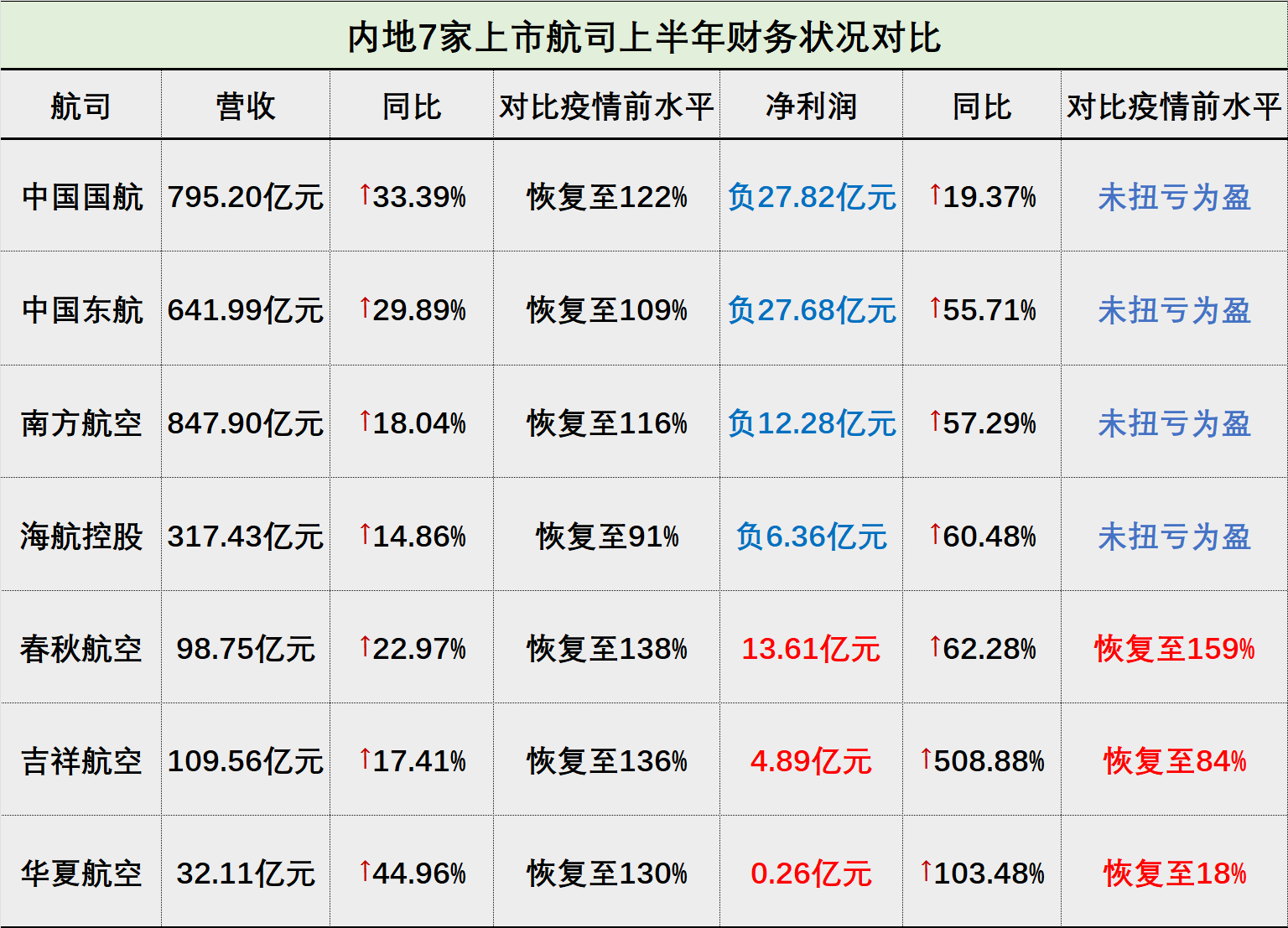

日前,内地七家上市航司上半年业绩报告陆续披露完毕。七家上市航司盈亏规模与去年同期基本相当——大型航司普遍亏损、中小型民营航司率先盈利。只是数量上由去年同期的五家亏损、两家盈利,变为今年上半年的四家亏损、三家盈利。

四大航仍未走出亏损泥潭,累计净亏损超74亿元,平均每家日亏超一千万元。民营航司中,春秋航空依然一骑绝尘,卫冕盈利之王;吉祥航空净利同比暴涨5倍多;华夏航空扭亏为盈,跻身盈利榜单,而去年上半年录得亏损7.52亿元。

尽管四大航没能止亏,但是营收、净利同比均在持续改善。四大航司营收同比涨幅最低在14.86%、最高的达到33.39%;净亏损相比去年同期大幅收窄,减亏幅度最高超6成。

春秋航空盈利创十年新高、海航再度濒临资不抵债

据界面新闻梳理,今年上半年,四大航中的中国国航(601111.SH)营收增速最快,同比提升33.39%,达到795.20亿元;南方航空(600029.SH)营收规模最高,为847.90亿元,作为中国航线网络最发达、年客运量最大的航空公司,近十年来南航营收额一直位居四大航之首,这一点至今未变。

中国东航(600115.SH)营收增速仅次于国航,同比涨幅接近三成;海航控股(600221.SH)营收增幅在四大航中最小,不到15%,上半年实现营收317.43亿元。

四大航的共同点在于,各自营收金额都已接近甚至明显反超疫情前水平。其中,国航、东航、南航营收水平分别恢复至疫情前的122%、109%和116%,海航控股则恢复至疫情前水平的91%。

收入大增的同时,净利表现远不及预期,今年上半年四大航全部没能扭亏为盈。财报数据显示,国航和东航分别亏损27.82亿元和27.68亿元;南航不仅营收规模最高,净亏损也少,不到国航、东航亏损额的一半;海航控股上半年亏损6.36亿元,而2019年同期盈利5.05亿元。

民营航司的境况则截然相反。国内最大低成本航司、也是目前内地最赚钱航司——春秋航空(601021.SH)今年上半年盈利创十年来新高,净利为13.61亿元,达到疫情前同期水平的159%。不仅如此,近十年来春秋航空最高年净利仅为18.41亿元,今年半年所赚已接近往年年度峰值的74%。

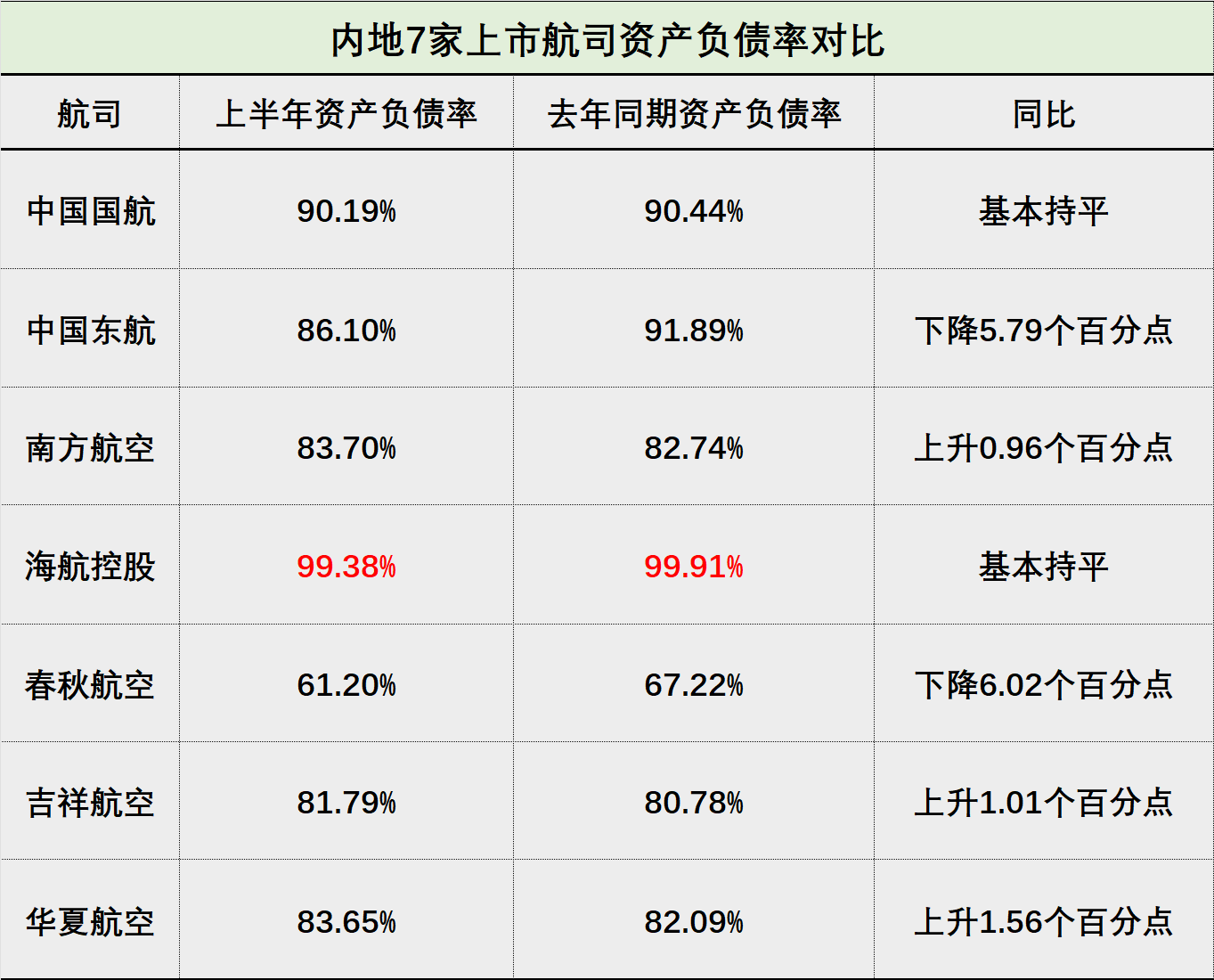

由于破产重整后种种历史遗留问题未能彻底解决,海航控股财务状况也因此受拖累,最为突出的就是巨额遗留债务。界面新闻曾报道,2022年12月底,为扭转资不抵债局面,“新东家”方大集团间接向海航控股注资百亿元,帮助其资产负债率降至99.67%;此后的2023年海航控股资产负债率进一步降至98.82%。

但是截至今年上半年,海航控股资产负债率又回升,达到99.38%,再度濒临资不抵债的困境。其中,非流动负债合计1022.88亿元、流动负债合计352.83亿元。

航司成本支出攀升,扭亏为盈艰难

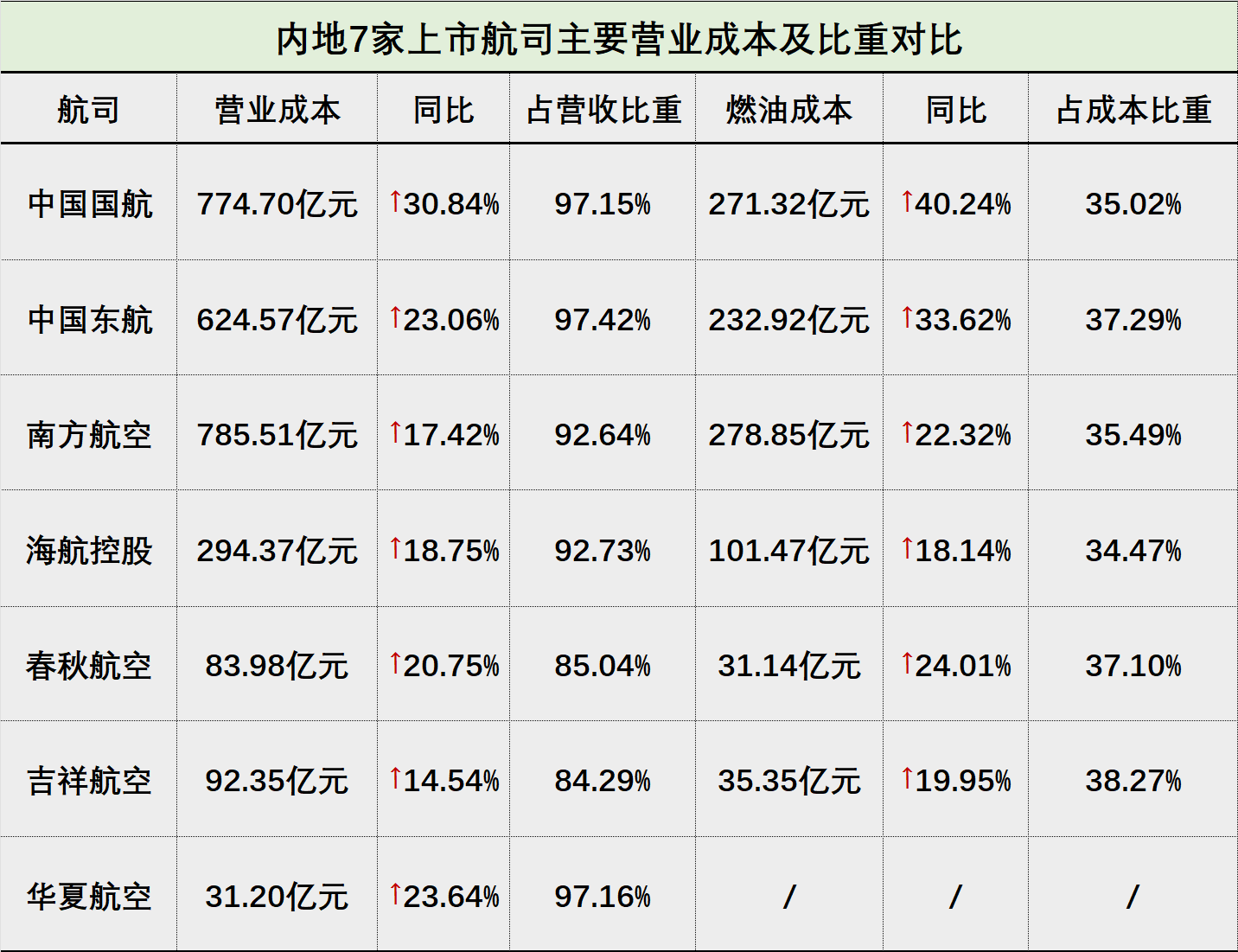

前述提到,四大航营收接近甚至明显反超疫情前水平,但净利表现不佳、未能扭亏为盈。这背后和航司成本费用支出、成本控制有很大关系。

据界面新闻梳理,四大航营业成本占总营收的比重高达90%以上,这也意味着,航司每卖出100元的机票至少要付出90元的成本,利润率堪称微薄。

今年上半年,四大航营业成本均在扩大,同比增速都在两位数。其中最高的是国航,营业成本相比去年同期增加30.84%。

营业成本之所以扩大,一方面在于,航空客运市场恢复、航班量大幅增加,导致航司餐食及供应品、职工薪酬、机场起降费等各项营业成本相应增加所致;另一方面,作为航司最大成本支出项,今年上半年航空燃油价格仍高企,继续加重航司成本负担。

界面新闻梳理发现,今年上半年四大航燃油成本同比涨幅达到两到四成左右,国航燃油成本上涨最多,为40.24%;东航位居其后,上涨了33.63%;海航控股燃油成本上涨相对较少,涨幅为18.14%。

从油价上看,中航协数据显示,今年一季度航油价格高位波动,航空煤油出厂价平均近7000元/吨;二季度航油价格仍维持高位,易涨难跌,4—6月航空煤油出厂价分别为6680元/吨、6710元/吨和6264元/吨。中航协表示,预计下半年国内航油价格维持高位波动,平均价格6400元/吨左右,比2019年同期高约30%。

受此影响,今年上半年四大航燃油成本占总成本的比重大多在上涨,国航由去年同期的占比32.67%提升至今年上半年的35.02%、东航由34.35%上升至37.29%、南航由34.07%上升至35.49%。

相比之下,春秋航空、吉祥航空两家民营航司成本控制能力更强,营业成本占比更低,分别为总营收的85.04%和84.29%。

春秋航空半年报中披露,上半年公司单位成本为0.314元,较去年同期下降0.6%。单位非油成本为0.197元,较去年同期下降2.1%,较2019年同期下降2.1%。 单位成本同比下降的主要原因是运行保障端资源瓶颈有所缓解,日利用率小时同比提升14.4%,使得固定成本有效摊薄。有效的成本控制为公司在不影响盈利能力的前提下实施低票价策略提供了有力的支持

但是春秋航空也提到,飞机及发动机成本、维修成本等项目对公司未来产生潜在压力。此外,由于地缘冲突及产油国减产措施,2024年上半年国际油价仍处在高位,公司单位航油成本同比上升2.1%,相较2019年同期增长21.5%。

以价换量,航司票价普降、客座率上升

东航在半年报中提到,受国内航空客运市场竞争加剧、部分国际市场恢复低于预期、高铁竞争等因素影响,上半年公司国内票价水平同比有所下降,国际市场票价逐步回归正常水平。

而这一现象不仅存在于东航一家,整个民航市场都在面临机票降价的局面。

客运人公里收益是航司核心经营指标之一,该指标主要表示航空公司运输每名旅客每公里带来的收入,是票价水平的直接反映。

据界面新闻梳理,今年上半年,内地7家上市航司中有四家披露了客运人公里收益,包括国有三大航及春秋航空,四家的客运人公里收益同比全部下滑。春秋航空下滑幅度较小,同比降低2.45%,而三大航下滑幅度均超12%。

票价下滑的趋势在今年暑运旺季也一直延续。航旅纵横数据显示,暑运期间民航出行票价呈现出更为“经济型”的特征,国内航线整体的机票平均价格(不含税)比去年同期下降约10.7%,且呈现出由低到高再到低的趋势。

票价有所降低的背景下,拉动航司客座率上升。界面新闻梳理财报发现,今年上半年内地七大上市航司客座率全部在提升,表现最好的是低成本航司春秋航空,客座率高达91.31%,同比上涨3.36个百分点;其次是吉祥航空,客座率为84.51%,比去年同期上涨3.83个百分点;四大航客座率在79%-83%左右,相比去年同期最高提升了9.44个百分点。

对于高客座率表现,春秋航空在业绩交流会上表示,在目前的经济周期阶段里,低成本航空的商业模式受影响较小。全市场客源可能在下沉,对于公司而言,合适的客人在增多,公司客座率能够保持在相对高的位置,价格方面受到的影响也相对较小。

低调有实力的下属公司

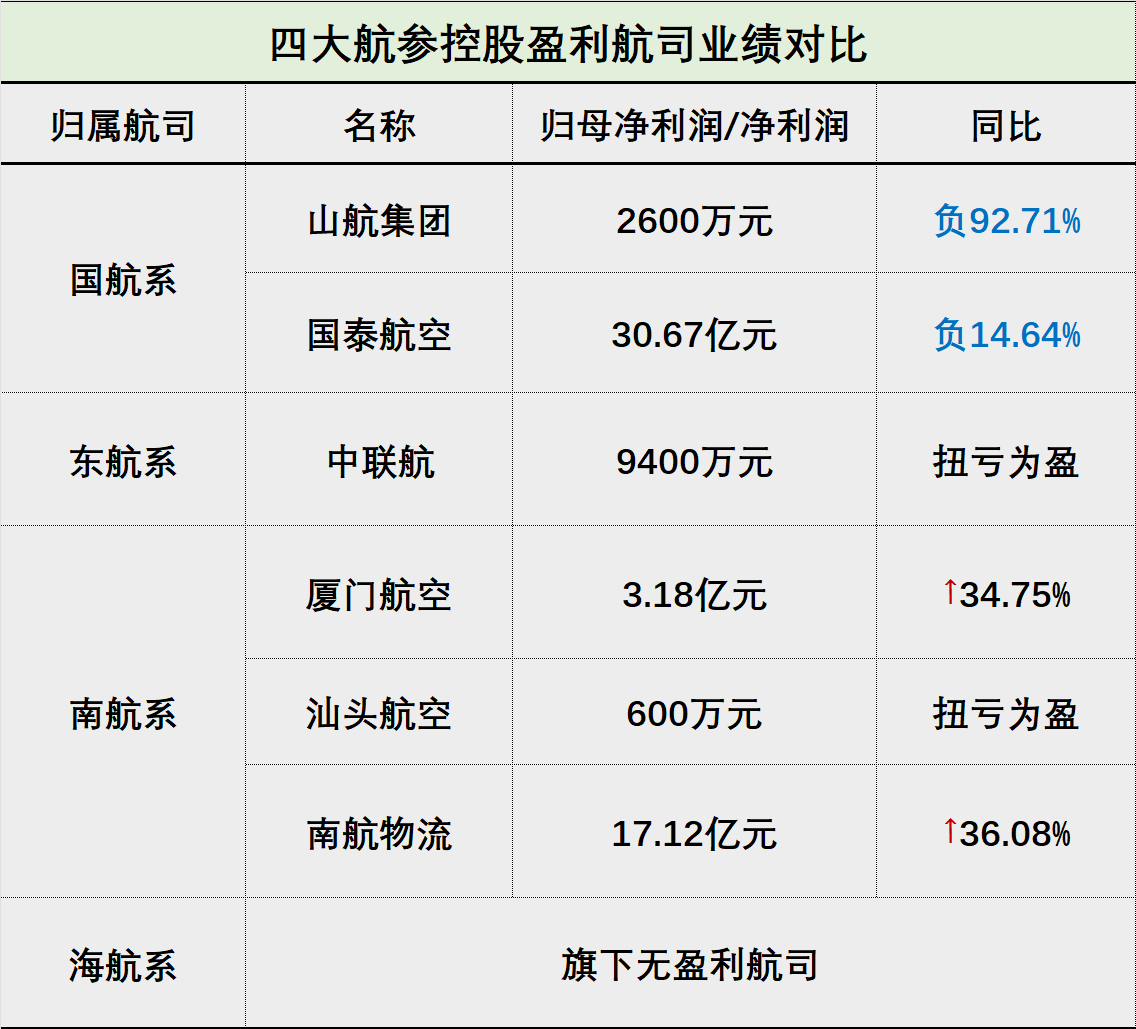

国航、东航、南航、海航四大航旗下的成员航司众多。虽然截至今年上半年,四大航依然没能扭亏为盈,但是旗下部分全资子公司或参控股公司已扭亏为盈或延续此前盈利状态,堪称低调且有实力的下属公司。

国航系的航司共有7家,包括深圳航空、山航集团、北京航空、大连航空、国泰航空等,今年上半年7家航司中有2家盈利,分别为山航集团和国泰航空。

疫情期间,山航集团及山航股份陷入资不抵债的困境,总体发展面临较大困难。为了帮助其走出危机,大股东国航决定通过增资扩股的方式进行输血。历时9个月,国航终于在去年3月下旬取得山航集团的控制权,持股比例增至66%。山航集团及山航股份也成为国航合并报表范围内公司。

数据披露,今年上半年,山航集团实现营收97.81亿元,同比涨幅高达88.97%,归母利润为2600万元,而去年同期归母净利润3.57亿元。山航以外,国泰航空上半年实现归母净利润30.67亿元,报告期内,国航对国泰航空确认的投资收益为10.67亿元。

东航系航司共有6家,低成本航司中联航是今年上半年唯一一家实现盈利的,录得净利润9400万元,而去年同期净亏损2.18亿元,大幅实现扭亏为盈。

南航系航司有7家,由于南航物流分拆上市仍在进行中、目前尚未剥离南航体系,因此其财务数据也合并在南航报表中。受益于跨境电商的蓬勃兴起,目前航空货运正处高位,在一众航司中,南航物流净利表现最为亮眼,高达17.12亿元,而去年同期为12.58亿元。南航物流之外,厦门航空和汕头航空同样实现盈利,上半年净利润分别为3.18亿元和600万元。

还没有评论,来说两句吧...